「銀行に預けたまま、増えないまま時間だけが過ぎていく…」

「このままで、子どものやりたいことを全部叶えてあげられるかな…」

子どもがいる家庭なら、誰もが一度は感じる不安と焦りだと思います。

実は児童手当は、ただ貯めておくだけではもったいないんです。

受け取ったお金を「増やす仕組み」に回すことで、将来の教育費を効率よく準備できます。

僕自身、娘が1人いて、将来の教育費にどう備えるか真剣に考えてきました。

その結果、児童手当を「未来のお金」に育てる最も現実的な方法が、新NISAを活用した積立だと感じています。

この記事を読めば、児童手当を「ただの貯金」から「子どもの未来を切り開くお金」に育てる方法がわかります。

そして、漠然とした不安から解放され、自信を持って子どもの将来に備えられるようになります。

・児童手当を“増やす”ための新NISA活用法

・暴落リスクへの具体的な備え

・教育費に不安があるときの相談先

など、誰もが抱える悩みを解決するための情報を、図解も交えながらわかりやすく整理しました。ぜひ最後まで読んでみてください。

児童手当は子ども1人あたりいくら?【知らないと損する総額】

まずは、児童手当の「今」と「未来」を正しく理解しておきましょう。

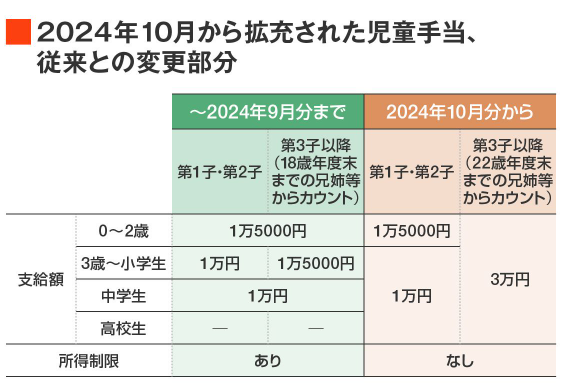

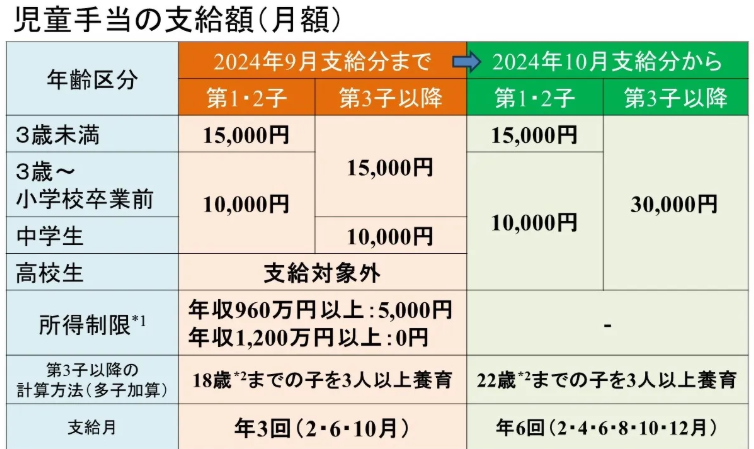

2024年10月から制度が大きく変わったので、昔の知識のままだと、もらえるはずのお金を取りこぼしてしまうかもしれません

2024年10月からの変更点

- 高校生(18歳到達年度末)まで支給

- 所得制限が撤廃(誰でも対象に)

- 第3子以降は「月3万円」へ増額

- 支給回数は年3回 → 年6回に

これまで「小学生まで」「所得制限あり」だった家庭も、これからは高校卒業まで安心して受け取れるようになっています。

実際にもらえる総額の目安

子ども1人あたりの総額は、200万円以上になります。(誕生月や第3子加算の有無によって前後しますが、大きくはこの水準です)

例えば、僕のように子どもが1人の場合:

つまり、児童手当は「ただの給付金」ではなく、「将来の教育資金のタネ」としてとても重要な存在なんです。

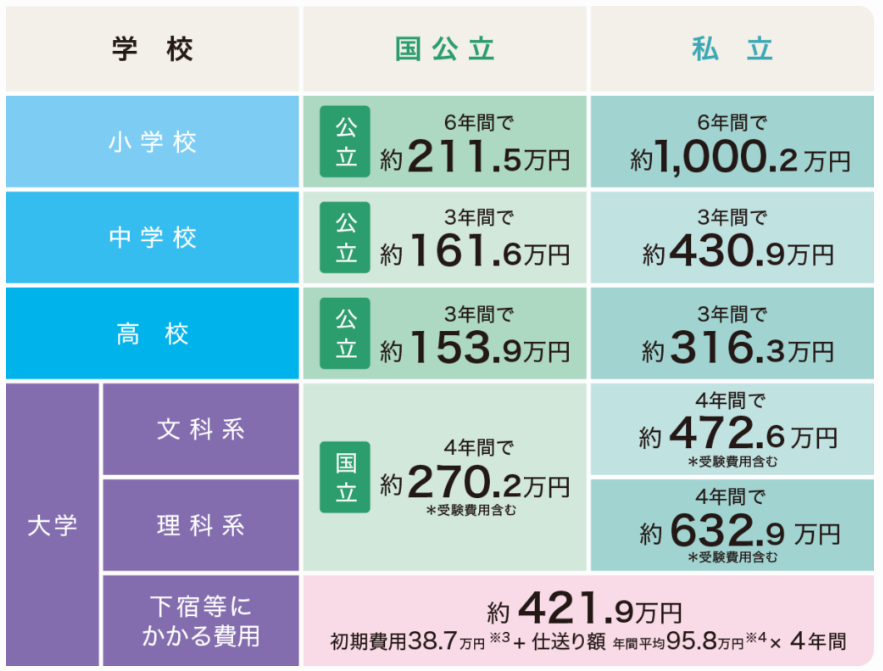

児童手当だけじゃ足りない?教育費のリアルな総額

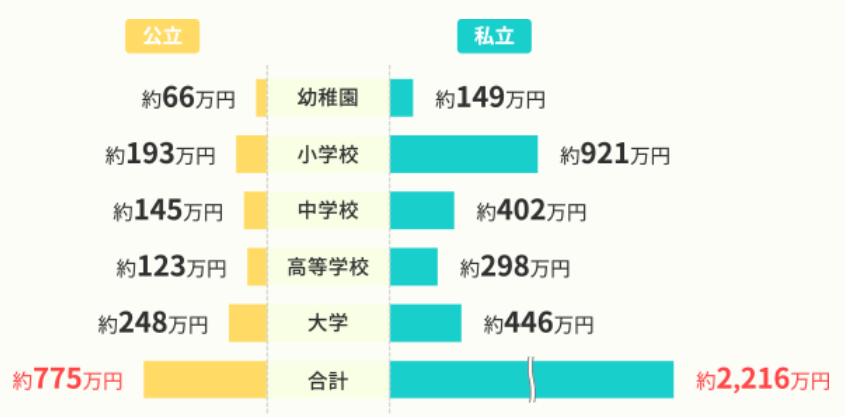

参照元:文部科学省「令和3年度子供の学習費調査の結果について」

「児童手当が200万円以上もらえる」と聞くと安心するかもしれません。しかし、正直に言うと、これだけでは教育費には全く足りません。

文部科学省や日本政策金融公庫の調査データによると、幼稚園から大学までにかかる教育費の総額は以下のようになります。

特に負担が大きい「大学費用」

特に家計に重くのしかかるのは「大学費用」です。

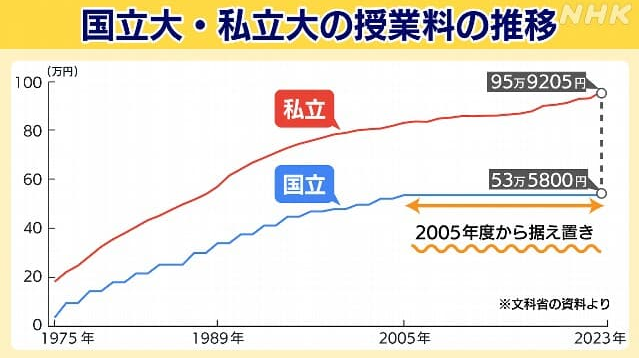

さらに近年は、インフレや授業料改定の影響で、大学の学費はじわじわと上がっています。

例えば、東京大学は2025年から値上げを発表しており、他大学への波及も懸念されています。

つまり、児童手当200万円はあくまで“教育費のスタート地点”に過ぎません。

残りの数百万円~1,000万円以上をどう準備するかが、子どもの将来を左右する重要なカギなんです。

児童手当を2倍に育てるシンプルな方法【新NISA活用】

教育費が1,000万~2,000万円とかかる一方で、児童手当は約200万円。

この「足りない分をどう準備するか?」が最大の課題です。

僕が選んだ方法は、新NISAを使った長期積立です。

銀行にそのまま置いておけば200万円のままですが、新NISAで積み立てれば2倍に増やせる可能性があります。

これは決して難しいことではありません(※もちろん、投資にはリスクがあります。最終的にはご自身の判断でお願いします)

シミュレーション例:児童手当で将来の教育費を増やす

具体的なイメージを持つために、新NISAを使ったシミュレーションを見てみましょう。

①積立額:毎月1万円

②積立期間:18年間

③想定利回り:5~7%(世界株式インデックスの長期平均を参考に)

その結果….

元本は216万円ですが、将来の運用額は約350万~430万円になります。

つまり、児童手当をそのまま貯金にするよりも、150万~200万円以上多く教育費を準備できる可能性があるんです。

もちろん投資なので元本保証はありませんが、「長期・積立・分散」を徹底すれば、再現性の高い方法になります。

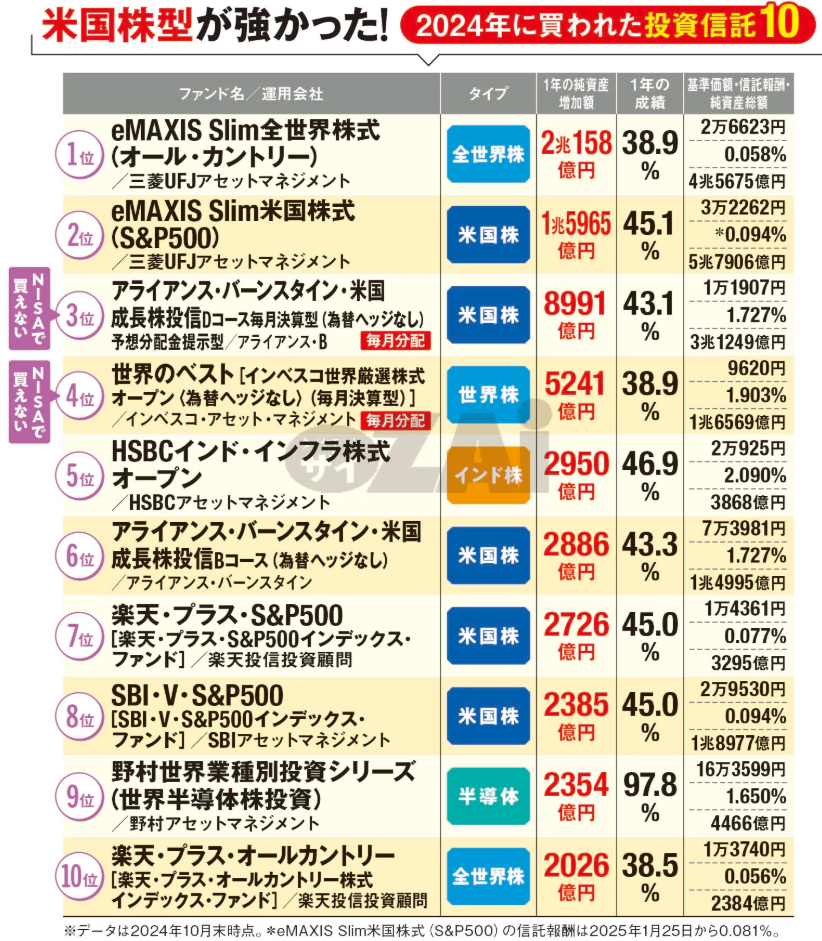

僕が選んだ「長期投資向け」の銘柄例

投資初心者の方にとって、どの商品を選べば良いか迷うかもしれません。

僕が実際に選んでいるのは以下の2つです。

どちらも手数料が安く、世界中の優良企業に幅広く投資できるため、長期投資に向いたインデックスファンドです。

投資初心者でも安心して積み立てやすいのが特徴です。

教育資金を守る!暴落リスクへの3つの具体的な対策

新NISAを活用して児童手当を“育てる”のは効果的ですが、投資にリスクはつきものです。

特に、教育資金は「使うタイミングが決まっている」ため、暴落の影響を強く受けやすいのが注意点です。

では、どう備えればいいのか?僕が実際に考えているのは次の3つの対策です。

対策1:15歳までに目標額を貯め終える

教育費が本格的に必要になるのは、高校入学前後からです。そのため、15歳までに目標額をある程度現金化しておけば、暴落直撃のリスクを減らせます。

例:18歳で500万円必要なら、15歳までに確保し、その後はリスク資産を縮小して安全資産(現金など)にシフトします。

対策2:分割して取り崩す

大学費用が必要な年に株価が低迷していると、一気に全額を現金化するのは避けたいところです。

そのため、複数年に分けて少しずつ取り崩すのが安心です。これにより、暴落している年にまとめて売却することを避けられます。

例:高校入学~大学卒業までの6年間で、毎年分割して引き出します。

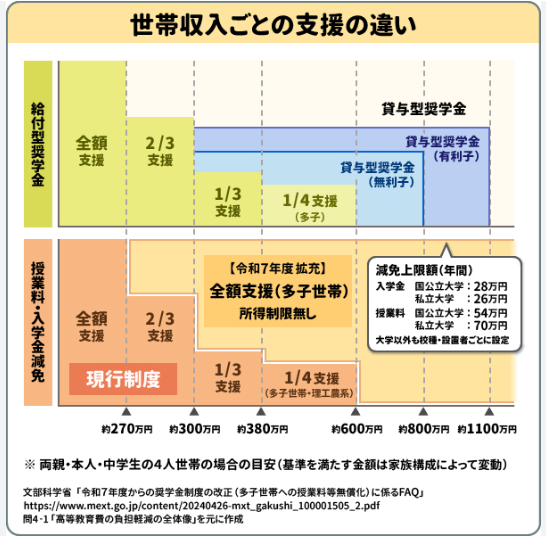

対策3:国の支援制度・給付型奨学金を組み合わせる

どうしても暴落と教育費が重なってしまった場合でも、実は選択肢はあります。

- 高等教育の就学支援制度(大学授業料の減免)

- JASSOの給付型奨学金(返済不要)

- 各自治体や大学独自の奨学金

これらを上手に組み合わせれば、暴落時に「お金が足りないから進学できない」という最悪の事態は防げます。

「うちの場合はいくら必要?」と思ったらFPに相談しよう

教育費は、「公立か私立か」「自宅か下宿か」で大きく変わります。さらに、兄弟姉妹の人数や親の年収によっても準備の仕方は異なります。

ネットで調べれば平均値は出てきますが、「自分の家庭に必要な金額」までは分かりません。

僕自身は無料のFP相談サービス「マネ―キャリア」を利用しました。

僕がマネ―キャリアを選んだ3つの理由

①何度でも相談無料: 初回だけでなく、納得いくまで相談できるのがありがたいポイントです。

②スマホで完結、強引な勧誘なし: 自宅から気軽に相談でき、無理に商品を勧められることもありません。

③女性FPも多数在籍: 希望すれば担当を変更できるので、安心して話せました。

「いくら必要?」「今の貯金や収入で足りる?」という漠然とした不安を、プロと一緒に整理できたのは大きな安心感でした。

累計57,000件以上の相談実績があり、子育て世代からの信頼も厚いサービスです。

「投資は初めてで不安…」という方には、学びの場がおすすめ

「新NISAで児童手当を増やせるのは分かったけど、投資自体が初めてでちょっと不安…」

そんな方も多いと思います。僕も最初は「どの銘柄を選べばいいの?」「本当に増えるの?」と半信半疑でした。

そんな時に役立ったのが、無料で投資を体系的に学べるサービス「バフェッサ」です。

バフェッサをおすすめする3つの理由

僕がバフェッサで学んだ理由を主に3つ。

「まずは知識をつけてから安心してスタートしたい」という方にとって、最適な学びの場です。

児童手当を“未来のお金”に育てて、子どもの夢を守ろう

ここまで、児童手当を効率的に増やす方法について解説してきました。

おさらいとして、重要なポイントをもう一度確認しましょう。

・児童手当は1人あたり 200万円以上 もらえる、大切な給付金

・しかし、教育費は 1,000万~2,000万円 かかるため、不足は必至

・新NISAで長期積立すれば、児童手当を “2倍規模” に育てられる可能性あり

・暴落リスクには、「15歳までに目標達成」「分割取り崩し」「給付型奨学金などの制度活用」で備える

・不安があれば、 無料FP相談で家庭に合わせた教育資金プランを確認

・投資初心者は、 バフェッサ で学んでから始めると安心

児童手当は、ただ銀行口座に寝かせておくだけの「お金」ではありません。

正しく活用すれば、未来の教育費に直結する “強力な資産形成のタネ” になります。

「お金のせいで、子どもの夢を諦めさせたくない」と思うなら、ぜひこの記事で紹介した方法を取り入れてみてください。

教育費の不安をなくして、子どもの未来を安心して応援できるように、一緒に頑張っていきましょう!